格芯的无奈之举

近期,全球第二大晶圆厂格芯(Globa Foundries)宣布无限期搁置7nm FinFET项目,表示不愿陪你们继续玩了。

前沿制程的争夺历来备受各方关注。今年5月,台积电率先实现7nm量产,抢下首发;三星则紧随其后,进入量产倒计时;Intel则还在埋头硬啃10nm。在格芯罢兵7nm之前,联电也直言放手12nm及以下制程。

事实上,晶圆巨头接连退出实属无奈,主要是研发高阶制程太耗钱了。2016年,为了研发10nm/7nm制程,台积电投入了22亿美元巨资。据悉,目前,台积电7nm制程的良率超过76%,后续良率拉抬仍需持续投入。

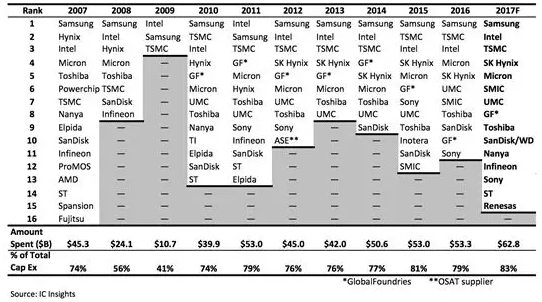

在IC Insights公布的历年“十亿美元俱乐部”榜单中,台积电多年稳居前三,而格芯已跌落五名开外。目前,也只有俱乐部前三甲有资本硬拼7nm,其他厂商更多是有心无力。

▼2007-2017年全球半导体资本支出“十亿美元俱乐部”

资料来源:IC Insight

在半导体的世界里,只有抢到最先进的制程技术,才可能得到仅有的巨头大单,收回前期投入。目前,台积电基本包揽了苹果、高通(骁龙855)、博通、AMD、比特大陆和海思等设计巨头的7nm大单。其中,AMD是格芯的最大客户。三星得到了高通(骁龙845)和ARM等的订单。

根据调研机构International Business Strategies公布的数据显示,2018年,7nm代工的市场规模将达到49.8亿美元,2019年则会达到98亿美元,需求主要集中在几家大公司。目前,台积电基本垄断了7nm市场,三星都活得很艰难,更何况第三、第四呢?新进入者就算研发出7nm,也会因为良率不过关而难以拿到大客户的订单,这就意味着前期研发投入很难收回。据业界人士统计,一旦手机芯片规划采用7nm制程来生产,芯片制造商大约需要每年1.2亿套到1.5亿套的产量才能够实现盈亏平衡,以此来弥补研发成本。目前,只有苹果、三星、高通和联发科能够达到这样的出货规模。

在这样的局面下,那些准7nm的厂商再去和台积电明争暗斗也是得不偿失,选择退出未尝不是明智之举。这样来看,格芯、联电等接连退出也就不奇怪了。

格芯的退守与创新

在跳票7nm的同时,格芯宣布将专注现有14/12nm FinFET工艺及22/12nm FD-SOI工艺。

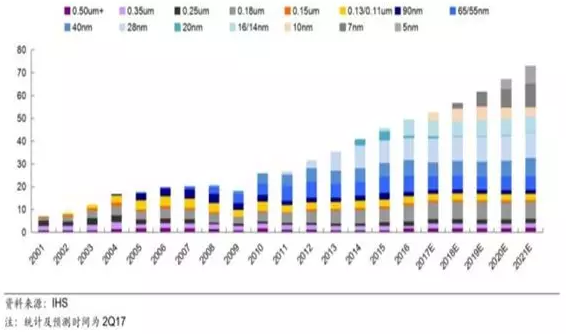

目前主流的制程技术是28nm,该节点是公认的长寿节点之一。2017年,全球28nm的代工市场规模达到了100亿美元,占全球近20%。同时,随着AI、加密货币等高性能计算应用的兴起,14nm及以下制程的代工市场正在逐步放量,成为全球晶圆代工市场的新动能。此次格芯退守也是希望巩固战线,搭上高阶制程代工市场增长的顺风车。

▲2001-2021E全球各制程节点市场情况

与此同时,格芯首推了22/12nm FD-SOI制程工艺,走上了差异化的工艺之路。

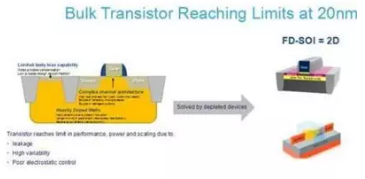

传统的bulk CMOS工艺在20nm制程基本结束了其历史使命。再往下走就要用上FinFET(Fin Field-Effect Transistor)、FD-SOI(Fully Depleted-Silicon-On-Insulator)等新工艺。FinFET是3D化的晶体管,因形似鱼鳍而得名,是目前的主流工艺。FD-SOI是绝缘体上的硅晶体管,结构有点像汉堡包。

▲从bulk CMOS工艺到FinFET和FD-SOI工艺演进

与FinFET工艺相比,FD-SOI具有功耗低、成本低等优势。但FD-SOI的缺点是晶圆工艺成本高、供应商少等。8寸FD-SOI晶圆的价格是FinFET体晶圆的10倍。目前,全球仅有法国Soitec、日本信越(SHE)、美国Sun Edison能供应FD-SOI晶圆。同时,FD-SOI的生态不完善,缺少相关的设计工具和IP。

▲FinFET和FD-SOI工艺不同应用领域

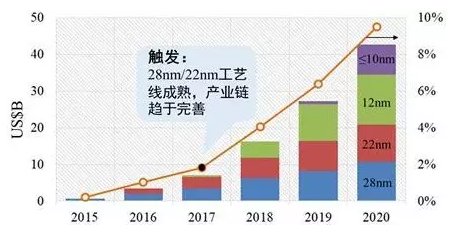

在应用领域,FinFET定位于最先进的应用产品。例如,高阶处理器、AI、深度学习等高性能领域,而FD-SOI则着眼于物联网、5G、汽车电子、射频(RF)和可穿戴设备等低功耗领域。据上海微系统所预测,随着物联网、5G、汽车电子等新兴应用不断发展,未来几年,FD-SOI市场规模将会从2015年的0.7亿美元增长到2020年的超过40亿美元,年平均增长率为68%。FD-SOI在全球半导体的市场份额会从2015年的0.2%增长到2020年的接近10%。

▲2015-2020E FD-SOI市场发展及预测情况

目前,格芯已获得意法半导体、Verisilicon等国内外设计企业的订单,FD-SOI有望助力格芯进一步巩固和提升其全球领先地位。

我国晶圆代工的发展抉择

目前,经过不懈努力,我国晶圆代工的制程工艺取得了突破发展,实现了28nm工艺量产,且成功研发14nm FinFET,进入客户导入阶段,打入了全球主流的制程工艺梯队,有望分享高阶制程代工市场的增长红利。

跻身高阶制程俱乐部后,我国晶圆厂面临的首要问题便是如何从既有的全球代工巨头手中抢到市场,为下一代制程研发提供经济基础。格芯的退出事件让我们意识到今后突围更高阶制程后所面临的严峻竞争形势。在一味紧赶猛追先进制程工艺的同时,是否应另辟战场,加大特色工艺的布局力度。未来的应用市场并非都是先进工艺的天下,例如,物联网、5G、汽车电子等新兴应用的要求是低功耗,这就为我国晶圆制造实现跨越发展提供了市场空间。我国晶圆厂可以借此契机,根据下游客户需求布局特色工艺,抢占中高端特色工艺应用市场,实现弯道超车。

现阶段,我国半导体特色工艺仍代工中低端产品为主。以功率半导体为例,绝大多数厂商只在二极管、低压MOS器件、晶闸管等相对低端器件的生产工艺方面较为成熟,对于IGBT等高端器件,国内只有极少数厂商拥有生产和封装能力。我国特色工艺领域有着较大的上升空间和市场机遇,应予以高度关注,国家要加大对特色工艺发展的政策扶持力度。

目前,我国也涌现了先进半导体、华虹宏力、华润上华等特色工艺代工厂商,拥有了广泛的基础。中芯国际和华大半导体等巨头也积极布局,持续发力中高端特色工艺,加快进军中高端市场。2018年5月,中芯国际耗资58.5亿元在绍兴布局了特色工艺生产线,主攻微机电(MEMS)、功率器件等产品;2018年8月,华大半导体的积塔半导体特色工艺落地临港等。未来,我国晶圆代厂在制程工艺上要实现多元布局、灵活发展、全面突破。

来源:浦科投资